近日,北交所“一哥”贝特瑞发布2021年业绩快报,实现营业总收入105.96亿元,同比上涨138.02%;归属于母公司股东的净利润14.22亿元,同比上涨187.46%;基本每股收益为2.93元;归属于母公司股东的每股净资产为15.73元。

贝特瑞对于业绩大幅增长的原因表示,2021年公司正负极材料销量快速增长,产销两旺使得公司当期业绩同比实现大幅增长。

毛利率持续下滑 应收账款节节攀升

贝特瑞登陆北交所以来备受关注,贝特瑞是全球最重要的锂离子电池正负极材料供应商之一,其负极材料出货量连续8年位列全国第一。截止2021年三季度贝特瑞和讯SGI指数评分72,还有较高成长空间。

从盈利方面看,2021年前三季度加权净资产收益率16.2%较2020年同期的7.61%有大幅度提升,净利率16.27%也较此前的13.36%有多提升,但值得注意的是贝特瑞毛利率似乎在持续降低,2018年到2020年贝特瑞毛利率分别为29.04%、30.12%、28.53%,2021年前三季度为27.34%,目前存在毛利率持续下降的风险。

在现金流方面,贝特瑞前三个季度的经营活动产生的现金流量净额为-3.18亿元,较去年减少了-157.25%,占营业收入占比为-4.64%。拉长时间线可以看到贝特瑞现金流出现负增长始于2021年三季度,而且目前看,贝特瑞的现金流处于紧张状态。贝特瑞表示原因有两点,第一为了保证原料供应,满足客户需求,重点原材料和石墨化加工供应商的预付款大幅增加。其次,前期所开具支付原料供应商的应付票据陆续到期,使购买商品、接受劳务支付的现金增加。

同时,贝特瑞应收账款颇高,且节节攀升,近五年贝特瑞应收账款呈明显上升趋势,2017年到2020年分别为10.78亿元、12.82亿元、12.34亿元、13.62亿元,2021年前三季度为14.96亿元。在贝特瑞半年报中,也曾提示相关风险,公司应收账款余额较大,占营业收入的比例较高。但随着未来公司经营规模进一步扩大,应收账款余额将可能提高,如果公司出现大量应收账款无法收回的情况,将会对公司的经营业绩造成较大的不利影响。

研发方面,贝特瑞穆迪·BVD的企业创新指数为72.41,前三个季度研发费用为3.84亿元,同比增长了140.81%,前三个季度研发占营业收入比重为5.60%,去年同期为5.91%。值得注意的是,贝特瑞的研发力度近三年一直保持在同等水平。

产能持续加码 估值或有向上空间

贝特瑞产能正在持续加码中,2月16日贝特瑞发布公告称,拟与深圳市光明区人民政府合作,投资50亿元建设年产4万吨硅基负极材料项目。而2021年贝特瑞也是频频加码产能,据安信证券统计,2021年度贝特瑞投资扩产项目包括了5万吨高端人造石墨负极材料项目、年产12万吨负极针状焦生产线、年产8万吨高端人造石墨负极一体化产线、年产5万吨锂电池高镍三元正极材料项目、年产4万吨的锂电负极材料建设项目、年产10万吨锂电池负极材料前驱体和成品生产线项目、年产7万吨人造石墨负极材料一体化生产线项目、年产10万吨人造石墨负极材料一体化生产线。

不过在贝特瑞频频扩张的同时,也面临相应风险,贝特瑞2021半年报曾提示,随着公司经营规模的快速提升,公司的产销规模将会进一步上升,公司资源整合、人才建设和运营管理等能力都需要进一步加强和提升。如果公司经营管理能力未来不能适应公司业务规模的进一步扩张,将可能对公司的生产效率和盈利能力产生不利影响。

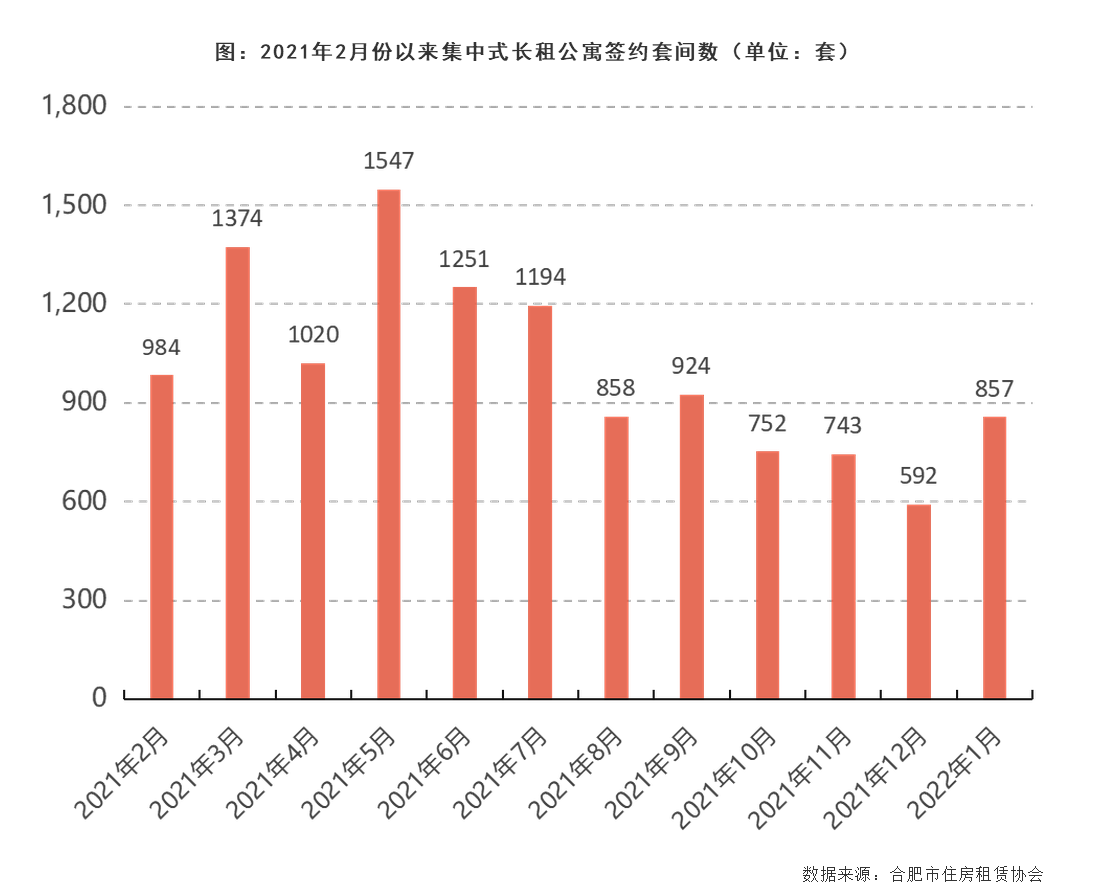

图片来源:安信证券

2022年新能源持续景气,申万宏源(000166)表示,2022年是锂电产业链供给突破之年,贝特瑞作为正负极技术路线集大成者,有望享受扩产和前端技术路线商业兑现双重利好,估值向上空间大。