7月12日,电解液“双雄”新宙邦(300037)、天赐材料(002709)相继发布,受益于全球新能源汽车行业持续高度景气,动力电池需求增长,业绩均有大幅提升,不过“大哥”天赐材料的利润增长速度更快。

新宙邦预计上半年净利润9.83亿元-10.27亿元,同比增125%-135%;天赐材料预计上半年净利润28亿元至30亿元,同比增长257.74%-283.29%。

此前,在2021年一季度,天赐材料和新宙邦业绩也是高增,天赐材料实现净利润同比增长314.42%;新宙邦净利润同比增长152.36%。

(资料图片仅供参考)

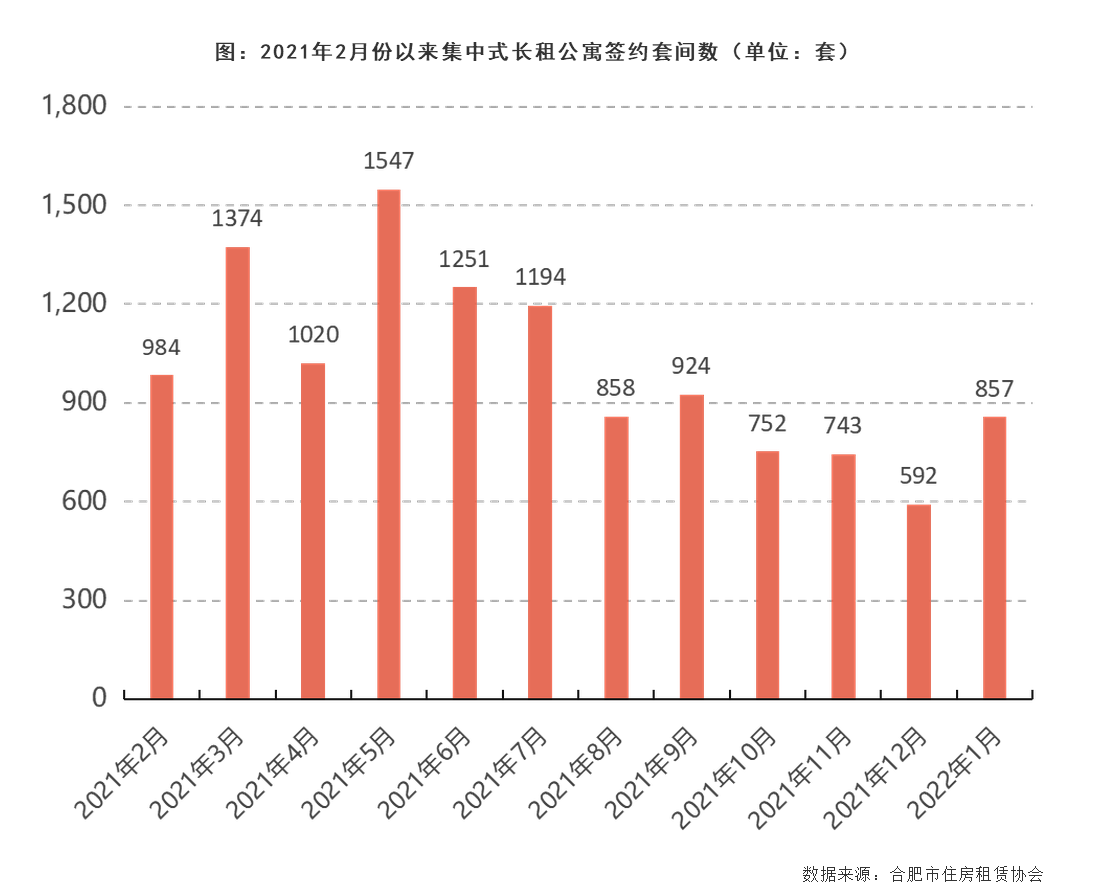

(资料图片仅供参考)

业绩形成对比在股价上,天赐材料和新宙邦去年持续走高,但在2021年10月开始出现回调,截止7月12日收盘,天赐材料报58.01元/股,新宙邦报48.98元/股,较最高股价分别跌去了31.76%、44.62%。

不过,在2022年一季度电解液“老二”新宙邦评分再度超过了电解液“大哥”天赐材料。

从盈利能力上看,天赐材料、新宙邦均有大幅提升,但天赐材料盈利能力优于新宙邦。2021年加权净资产收益率天赐材料40.92%,新宙邦22.43%,2022年一季度天赐材料18.97%,新宙邦7.3%,天赐材料均高于新宙邦。一直以来天赐材料、新宙邦毛利率相差不大,均维持于35%左右,但2022年一季度天赐材料出现了明显提升,为44%。净利率方面,天赐材料仍优于新宙邦,2021年天赐材料为20.80%,新宙邦19.63%,2022年一季度分别为29.70%、20.02%。

现金流方面,天赐材料经营活动产生的现金流近三年有明显提升,2019年到2021年分别为-1840.80万元、6.32亿元、20.47亿元,新宙邦分别为5.61亿元、8.81亿元、4.49亿元,可见新宙邦现金流并没有持续增长,2021年出现大幅减少,减少幅度达48.99%,新宙邦表示主要系2021年销售规模扩大经营性付款增加影响。

随着天赐材料及新宙邦的销售规模扩大,应收票据及应收账款也都有所增加,2019年到2021年天赐材料分别为9.33亿元、13.48亿元、33.86亿元,新宙邦为7.65亿元、10.03亿元、25.06亿元。但应收账款天数均良好,都有所减少,2019年到2021年天赐材料为123.17天、99.65天、76.82天,新宙邦为164.90天、107.44天、90.85天。2022年一季度应收票据及应收账款周转天数还有进一步缩减,天赐材料为61.03天,新宙邦为85.05天。

研发方面,新宙邦更胜一筹,2021年投入4.11亿元,天赐材料投入3.78亿元。从研发力度看,新宙邦的研发投入占营业收入的比重也都高于天赐材料,2019年到2021年新宙邦为6.74%、6.30%、5.91%,天赐材料为4.57%、4.09%、3.41%。BvD企业创新实力指标新宙邦依旧领先于天赐材料,新宙邦为74.20,天赐材料67.5。未来,新宙邦的研发成果有望助力业绩高增长。

对于天赐材料和新宙邦的未来,券商一致看好。西南证券(600369)认为,预计2022年天赐材料出货达40万吨,若年内电解液产品价格维持当前水平,预计随着产能释放及自供率提升,盈利能力将有进一步进步空间。中银证券认为,预计新宙邦2022年电解液出货量将达到13万吨以上,全年业绩有望保持高速增长。

中国互联网违法和不良信息举报中心

中国互联网违法和不良信息举报中心