近日,深圳市证通电子(002197,股吧)股份有限公司(以下简称“证通电子”)非公开发行A股股票发行情况报告书暨上市公告书。根据公告,证通电子已向特定对象发行人民币普通股(A股)99,205,980股,发行价格5.68元/股,募集资金总额为人民币5.63亿元。

此次定向增发历时一年多,过程曲折,期间还经过股东大会的审议延期。资料显示,2020年3月31日证通电子,召开第五届董事会第九次(临时)会议,审议通过了发行人申请非公开发行A股股票的相关议案。

在2020年12月18日,公司获得中国证监会《关于核准深圳市证通电子股份有限公司非公开发行股票的批复》。2021年8月19日,发行人召开2021年第二次临时股东大会,审议通过《关于延长公司2020年非公开发行股票股东大会决议有效期的议案》,将本次非公开发行决议的有效期自届满之日起延长十二个月。

值得注意的是,此次定增数量与时间上都不同寻常。首先是数量上核准的数量是不超过1.54亿,实际发行仅为0.99亿股,不足1亿股,占批准数量上限的64.19%;其次是批复的有效期是一年,此次离定增到期日已经不足半个月。

此外,在《深圳市证通电子股份有限公司非公开发行A股股票发行情况报告书暨上市公告书》中,发行人负债结构表述存在多项表述错误,“流动负债占总负债比例”被写成“流动负债占总资产比例”。

一、增发背后,偿债压力仍然较大

仓促增发的背后,是发行人不断上升的偿债压力。此次定增项目中,就有部分募集资金用于偿还银行贷款。

近年来,证通电子无论是债务还是IDC项目投入均出现上升趋势,整体债务偿还压力较大。2021年三季度,证通电子的短期借款为10.96亿,一年内到期的非流动负债为2.19亿,合计13.15亿,而当期货币资金仅为4亿。

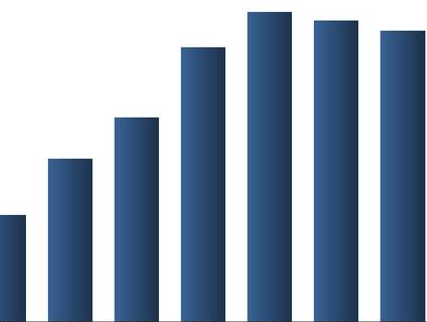

2017-2021年第三季度各期末,证通电子的资产负债率持续攀升,分别为47.21%、53.59%、59.83%、62.68%及61.96%。其中,非流动负债增长较快,分别为13.25%、6.66%、21.96%、33.08%及33.64%。

据了解,非流动负债增长主要是长期借款项目。对此,证通电子在公告中表示,2019年末及2020年末,公司非流动负债占总负债的比例上升幅度较大,主要系公司加大对于IDC及云计算业务的投入,向银行贷款所致。

同时,证通电子资产存在大量受限资产,除了固定资产抵押导致资产受限外,账上货币资金也存在受限情况。数据显示,2021年上半年,证通电子的货币资金为6.15亿,受限货币资金期末余额为4.26亿,占货币资金比重为69.27%。受限货币资金中主要是银行承兑汇票保证金,该项款主要是企业保证银行承兑汇票到期承付的资金。

二、IDC业务仍处于“烧钱圈地”阶段

除了偿还银行贷款外,证通电子本次募集资金主要用于证通智慧光明云数据中心项目,该项目属于IDC业务。目前,国内IDC业务仍处于成长期,前期需要大量资本支出。

根据Dell"Oro Group的最新报告显示,超大规模云数据中心的资本支出预计将在2021年增长20%。但是,Dell"Oro预计企业IT支出的复苏将呈现出不均衡,主要是中小企业在市场上处于低迷状态。

值得注意的是,处于扩张阶段IDC行业,其收益并不稳定。2020年,IDC行业上市公司万国数据、秦淮数据、世纪互联净利润分别为-6.69亿、-2.83亿、-26.80亿,而今年三季度三家公司净利分别为-8.78亿、2.02亿、5.40亿。

此外,第三方IDC竞争激烈,万国数据、世纪互联等第三方IDC公司凭借先发优势,占据第三方IDC主要市场。根据国信证券(002736,股吧)研报显示,万国数据、世纪互联等8家头部第三方IDC公司在2020年末总机柜数超过38万架,较2015年增加超过31万架,其中2016年、2018年、2020年产能实现较快增长。

在激烈竞争中,证通电子还是大踏步的前进,将IDC及云计算逐步发展成为主营业务,2018年至2021年二季度,公司IDC及云计算业务营业收入分别为3.48亿、4.77亿、5.63亿及2.97亿,营业收入占比分别为28.56%、36.91%、45.86%及57.99%。

然而,在营业收入快速增长背后,却是资金不断投入。2017年-2021年三季度,证通电子投资活动产生的现金流量净额分别为-9.28亿、-1.28亿、-7.45亿、-6.24亿及-2.09亿。对于投资活动现金流量净额变动,证通电子在公告中表示公司处于业务转型阶段,固定资产购置等资本性支出现金规模较大,导致报告期投资活动产生的现金流量净额均为负值。

此外,年初至今公司核心利润亏损出现了持续的亏损。数据显示,2021Q1-2021Q3期间,公司营业收入分别为2.54亿、5.26亿及7.87亿,营业总成本为2.55亿、5.36亿及7.92亿,核心利润分别亏损100.38万元、921.06万元及534.25万元。

整体来看,时过一年定增方案终于落地,虽然定增结果有所“打折”,但还是缓解了证通电子的债务压力,有一定积极意义。不过,此次定增并不能从根本上解决证通电子的债务压力;同时,公司IDC业务仍处于投入阶段,对于利润贡献有限。随着IDC行业竞争加剧,未来证通电子IDC业务将面临更多挑战。