近日,中国人民银行、中国银保监会联合发布《关于保险公司发行无固定期限资本债券有关事项的通知》(以下简称“《通知》”),明确保险公司无固定期限资本债券的核心要素、发行管理等规定,自2022年9月9日起实施。

(相关资料图)

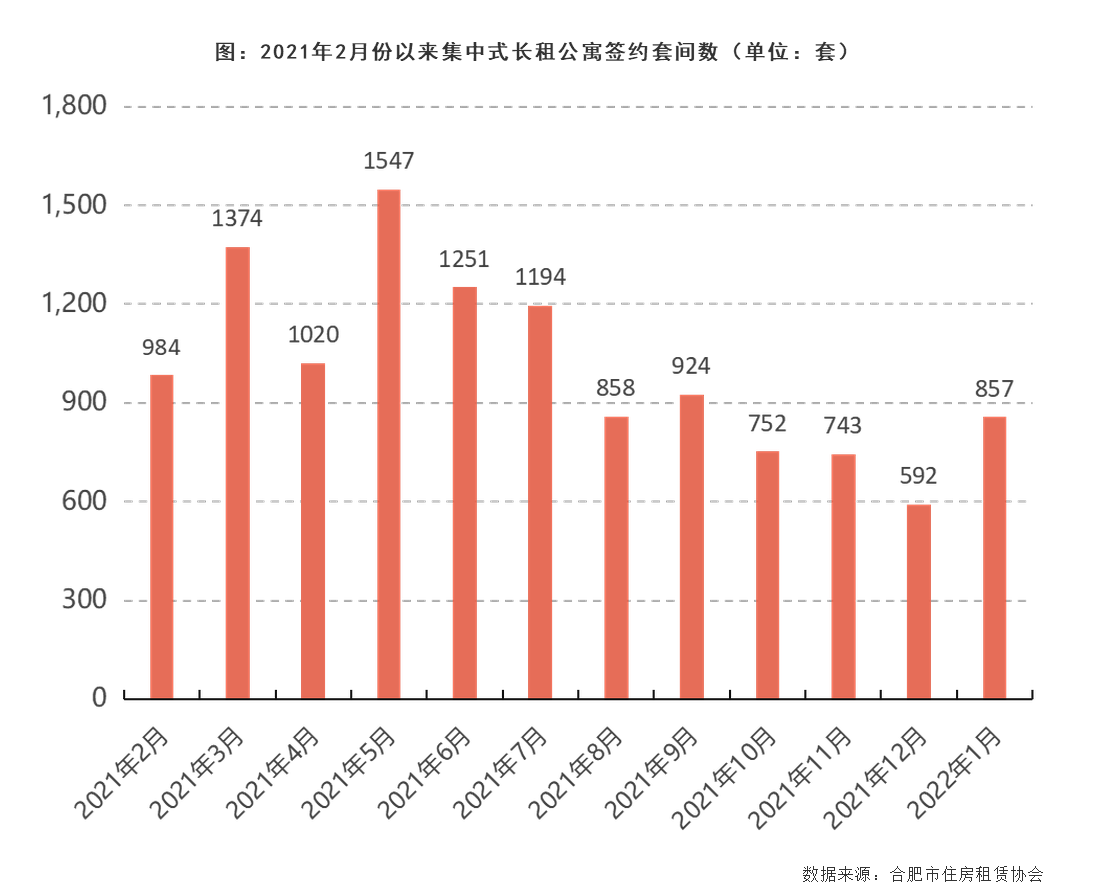

(相关资料图)

无固定期限资本债券是指,保险公司发行的没有固定期限、含有减记或转股条款、在持续经营状态下和破产清算状态下均可以吸收损失、满足偿付能力监管要求的资本补充债券,也称“永续债”。

新规:下月起实施 保险集团(控股)公司不得发行

《通知》明确,保险集团(控股)公司不得发行无固定期限资本债券。对此,业内认为,保险集团(控股)公司主要业务为投资并持有各子公司的股权,有责任保障各保险子公司的资本充足,如若允许保险集团(控股)公司发行无固定期限资本债券补充其核心资本,则将不利于其保障保险子公司的资本安全。

《通知》规定,保险公司减记和转股的触发事件包括持续经营触发事件和无法生存触发事件。持续经营触发事件是指保险公司的核心偿付能力充足率低于30%。无法生存触发事件是指发生以下情形之一:一是中国银行保险监督管理委员会认为若不进行减记或转股,保险公司将无法生存;二是相关部门认定若不进行公共部门注资或提供同等效力的支持,保险公司将无法生存。

《通知》指出,保险公司发行的无固定期限资本债券,赎回后偿付能力充足率不达标的,不能赎回;支付利息后偿付能力充足率不达标的,当期利息支付义务应当取消。保险公司无法如约支付利息时,无固定期限资本债券的投资人无权向人民法院申请对保险公司实施破产。

同时,《通知》还规定,保险公司可通过发行无固定期限资本债券补充核心二级资本,无固定期限资本债券余额不得超过核心资本的30%。中国人民银行对保险公司发行包括无固定期限资本债券在内的资本补充债券实行余额管理。在核定余额有效期内任一时点,发行人存续资本补充债券余额不得超过核定额度。

监管:拓宽险企资本补充渠道 提高核心偿付能力

对于此次《通知》出台原因,业内认为,偿二代二期工程对保险公司实际资本与最低资本的计量趋严,保险公司的偿付能力面临更高要求。

自从“偿二代二期”规则今年开始全面实施后,险企偿付能力普降,风险综合评级结果不达标的险企数量也有所增加。对于评级不达标的险企而言,增资“补血”成为缓解偿付压力的主要应对方案。因此,保险公司不仅面临偿付能力压力,同时也有资本补充的需求。

据统计,截至今年上半年,险企“补血”总额已超560亿元。其中,15家险企对外披露增资扩股计划,增资扩股总额达353.6亿元;9家险企成功发行资本补充债券,合计发债211.5亿元。

同时,银保监会表示,推动保险公司发行无固定期限资本债券是进一步拓宽保险公司资本补充渠道,提高保险公司核心偿付能力充足水平的重要举措,有利于增强保险公司风险防范化解和服务实体经济能力,也有利于进一步丰富金融市场产品,优化金融体系结构。

下一步,中国人民银行、中国银保监会将稳妥有序组织保险公司无固定期限资本债券的发行,持续强化信息披露要求,切实维护投资者权益,同时持续加强对保险公司融资行为的监督管理,提升保险公司防范金融风险、服务实体经济的能力。